La règle du prorata est un mécanisme qui affecte la déductibilité des paiements de la TVA en amont. Il s’agit d’une solution à la situation des entités qui réalisent simultanément des opérations ouvrant droit à déduction et d’autres qui ne le font pas.

La loi limite la déductibilité des paiements de la TVA en amont en fonction de la finalité des biens et services achetés et dans la mesure où ils sont utilisés dans l’exercice d’activités ouvrant droit à déduction.

La règle du prorata est régie par les articles 102 et suivants de la loi 37/1992 sur la taxe sur la valeur ajoutée.

Il existe deux modalités différentes : le prorata général et le prorata spécial.

Prorata générale

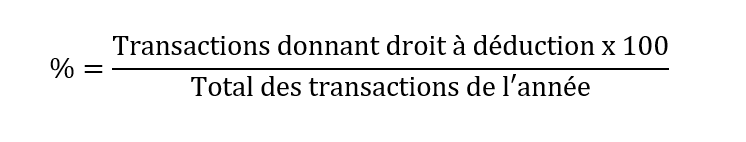

En cas d’application du prorata général, l’assujetti à la TVA peut déduire un pourcentage déterminé par le quotient multiplié par 100 de la fraction suivante arrondie au chiffre supérieur :

Le pourcentage définitif du prorata de l’année précédente (prorata provisoire) est appliqué provisoirement. Un pourcentage provisoire différent peut être demandé lorsque des circonstances surviennent qui peuvent le modifier de manière significative.

Dans la dernière déclaration-liquidation de la TVA correspondant à chaque année civile, l’assujetti calcule le prorata définitif de l’année et régularise les déductions effectuées au cours de l’année.

Prorata spéciale

Le prorata spécial vise la déduction exacte de l’impôt préalable en fonction de l’utilisation faite des biens et services achetés ou importés, c’est-à-dire pour ceux qui sont utilisés exclusivement dans l’exécution des opérations ouvrant droit à déduction, et s’applique dans les cas suivants :

- Lorsque les assujettis optent pour ce système

- Lorsque le montant total de la taxe déductible en vertu du prorata de déduction général dépasse 10 % de celui qui résulterait de l’application du prorata de déduction spécial.

Il convient de noter que la taxe en amont payée sur les biens ou services utilisés seulement en partie dans des opérations ouvrant droit à déduction est déduite au pourcentage du prorata général.

Ajustement des déductions pour les biens d’investissement

Lorsqu’une entité au prorata acquiert des biens d’équipement, elle doit régulariser les déductions effectuées l’année de l’acquisition sur les quatre années civiles suivantes, ou sur neuf ans dans le cas des biens immobiliers.

Sont considérés comme immobilisations les biens corporels, mobiliers ou immobiliers qui, par leur nature et leur fonction, sont normalement destinés à être utilisés pendant une période supérieure à un an, comme outils de travail ou moyens d’exploitation.

Les ajustements indiqués dans cette section ne sont effectués que dans les cas suivants :

- Lorsqu’il existe une différence de plus de dix points entre le taux de déduction définitif pour chacune de ces années et le taux de déduction en vigueur l’année où le fait générateur est survenu

- Lorsque les assujettis ont effectué, au cours de l’année d’acquisition du bien d’investissement, exclusivement des opérations ouvrant droit à déduction ou exclusivement des opérations n’ouvrant pas ce droit et que cette situation se modifie ensuite au cours des années suivantes.

Roberto Cerrato